こんにちは、beeeです。

20代後半位になると、段々お金や資産について意識するようになると思いますが、貯金以外に一体何をしていいのかわからないという方がほとんどだと思います。私もそうでした。

近年は自分の年金を自身で運用する流れが当たり前になってきており、政府等もそのことを後押しする施策をとっています。

iDeCo(個人型確定拠出年金)は年金制度のいわゆる3階部分(1階は公的年金、2階は厚生年金)で、自身で運用した後、運用によって増減した額が60歳以降に支給されるというものです(確定拠出)。

しかし、iDeCoの加入状況は2020年で140万人程度に対し、公的年金被保険者数は6700万人位なので、2,2%しかありません。運用する=リスクがあるということは、日本人にとって馴染みにくい制度なのかもしれないですね。

「日本人のほとんどの人間が利用していない制度なら、利用しない方がいいのでは…」、「投資なんて博打だから、貯蓄する方が確実だ。」、「やり方がよくわからないし、投資なんて、難しくて無理だ。」と考える方がいるかもしれません。

しかし、実際は全く難しくない上に、ほぼ確実に資産は増えます。また、所得税や住民税が軽減されるため、節税効果がある上、運用利益が非課税です(通常、株式等の運用利益に応じて課税されます。)。

私がiDeCoを利用し始めたのは27歳位でしたが、利用初期にどのインデックスファンドを選ぶか迷った位で、現在(32歳)までほったらかしています。

考え方の話をすると「周りと違うことをやらないとお金持ちにはなれない。」というマインドは重要で、たった2,2%の人間しか利用していない制度なら、そこにお金が落ちているので、拾いに行くべきです。

ここでは、楽天証券を利用したiDeCoの加入方法について簡単にまとめたいと思います。

楽天証券の利用方法

投資といっても最近は便利になったもので、ネット銀行、ネット証券会社で手続きします。銀行に行く必要はありません。

投資には証券会社を利用しなければなりませんが、銀行口座開設と同じ位の手間なので、簡単なものです。

現在、証券会社はSBI証券と楽天証券が2強といった感じですが、私が実際に利用している楽天証券を元に開設していきます。ちなみに、私は楽天経済圏の住民で、楽天ポイントをよく使っています。

①楽天証券から証券口座開設を申込する。

楽天証券HP https://www.rakuten-sec.co.jp/ を開きます。

「確定拠出年金 iDeCo」をクリック。

②申し込みをする。

楽天証券のiDeCo申し込みページから「申込書を請求する」をクリック。必要事項を記載すると、後日申込書が届きますので、記載事項を記入して返送しましょう。後日、解説完了通知が到着します。※審査に1~2か月かかります。

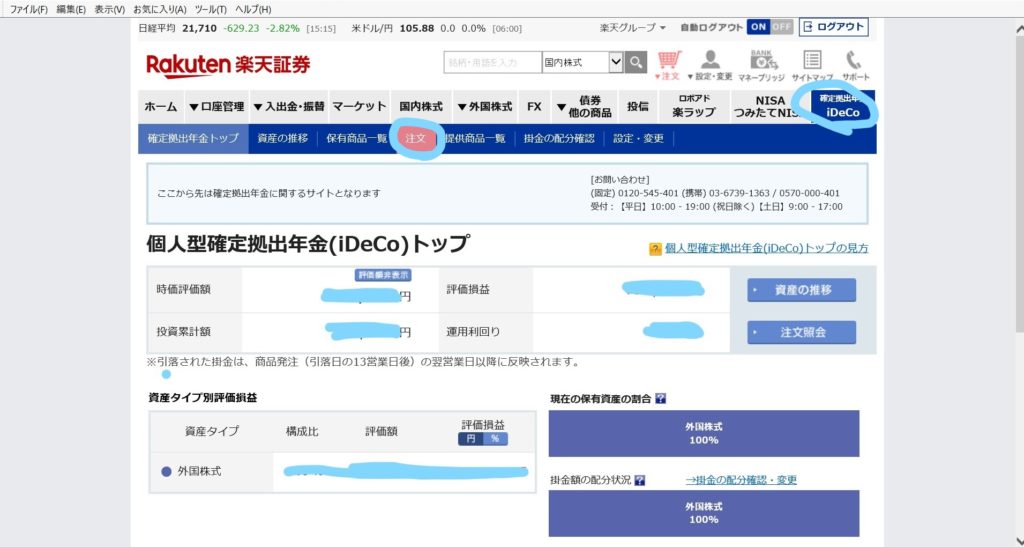

口座が開設できたら、楽天証券にログインし、上部タブ右端のiDeCo(確定型拠出年金)をクリック。

2段目のタブの「注文」をクリックすると、

自分で選んでみましょう。

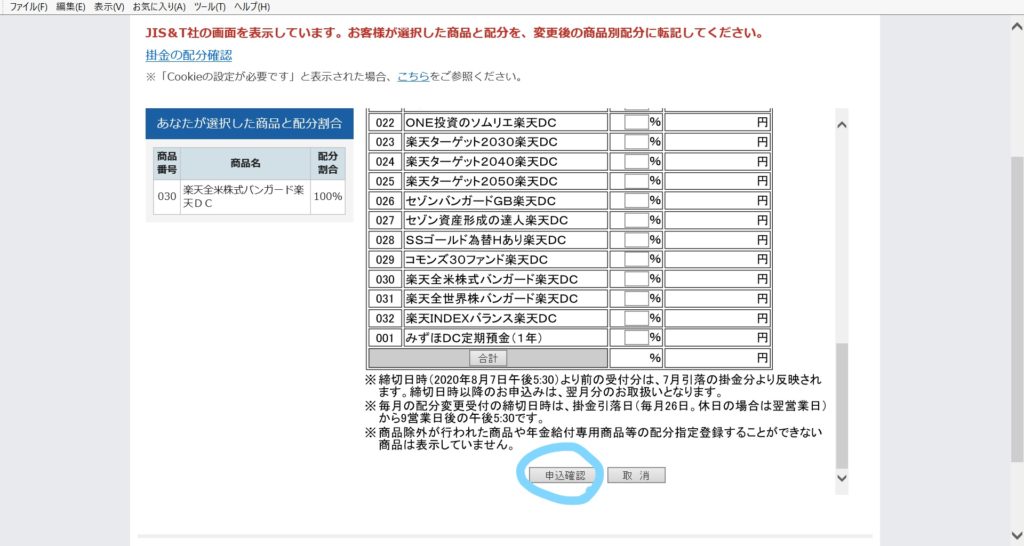

商品が色々でてきます。

ここでは、私が実際に購入している。楽天・バンガード・ファンド(全米株式)を元にして、説明します。外国株式の「楽天・全米株式インデックス・ファンド(楽天・バンガード・ファンド(全米株式)」の配分を100%にします。

※もちろん、他の商品と掛け合わせて分散することも良いことで、必ずしも楽天・バンガード・ファンド(全米株式)を100%にする必要はありません。それぞれの投資マインド次第です。

配分合計が100%になっていることを確認して、「設定画面」へ。

申込確認をクリック。その後、「はい」をクリックです。

これで、毎月26日に掛け金が引き落とされ、運用されていきます。

なお、毎月の掛け金の上限は保険者の種類によって異なり、下記のとおりです。

- 自営業者は月額68,000円(年間81万6,000円)

- 勤務先に企業年金や企業型確定拠出年金ない会社員、及び専業主婦は23,000円(年額27万6,000円)

- 勤務先に確定給付型の企業年金(確定給付企業年金や厚生年金等)がある会社員、及び公務員は12,000円(年額14万4,000円)

よほど現在の生活に困っていない限り、積立は多い方が良いでしょう。私は上限いっぱいまで積立ています。

インデックスファンドを選ぶ。

iDeCoは65歳まで引き落とせません。つまり長期投資になります。その上で重要なのは、下記の2点です。

- コストをかけない。

- 分散投資する。

簡単に、解説します。

コストをかけない。

iDeCoにおけるコストは運営管理機関への手数料と、信託報酬です。

- 加入時手数料

- 口座管理手数料

- 給付事務手数料

- 移管時手数料

上記が運営管理機関への手数料ですが、楽天証券では加入時手数料、口座管理料が無料です。また、管理費用の低コスト化は年々進んでいますが、楽天証券はSBI証券と並んで業界TOPですので、常に競争し、最も選ばれるような商品、サービスを提供しています。

また、重要なのは信託報酬の安さです。信託報酬は商品を保有している限り必要な運営管理費用ですが、その運用商品ごとにコストが異なりますので、信託報酬の安い商品を選ぶということが極めて重要です。

分散投資する。

分散には2種類あります。

- 投資対象の分散

- 投資機会の分散

投資対象の分散に関してですが、要するに特定の企業に投資せずに、世界中の企業に投資する等することで、安定して資本主義の豊かさを享受できるということです。

投資時間の分散に関しては、ドルコスト平均法という考えがあり、要するに投資対象の価格が時間で上下するのだから、少しづつ長期で投資した方が大きな損をしにくいということです。なお、iDeCoは毎月の積立ですので、投資機会の分散はすでにクリアされています。

この2点についてまとめると、「コストの安いインデックスファンド」を選ぶことが最も合理的です。

次に、国内株式、国内債券、外国株式、外国債券のどれを購入するかという問題もあります。

ある程度のリスクをとれるのであれば、外国株式を多く購入すべきです。これは、日本と全世界(というかほぼ米国)のどちらの株や債券を購入すべきかという問題ですが、米国は世界経済の中心であるということを鑑みると、日本と比べ、大きなリターンが期待できるでしょう。なお、株式に比べ債券は安定性が高いので、国内債券という選択肢は資産置き場という意味では優秀です。

また、投資期間が長ければ長い程(現在の年齢が若い程)、株式中心にリスクをとって投資すべきです。株式は、債券等と比べ、長期的に見る程高いリターンが期待できるためです。

この本は実際に私が購入したものです。制度を知りたい方やどう運用したらいいのかの基本が知りたい方におすすめ。ググって出てくる情報よりもわかりやすいので、学んでから投資する方が良いですね。代金は、おそらく余裕で回収できます。

継続は力なり。今すぐ加入しましょう。

運用利益や前述の節税効果は毎月継続されるほど、60歳以降に受け取る時に大きなものになります。つまり、運用する機関が長い程、(少なくとも節税ではできるという面では)得をすることが約束されます。

私はiDeCoについては楽天・バンガード・ファンド(全米株式)へ100%の配分で投資しており、現在(2020年8月)の運用利回り9.14%でした。定期預金の金利は高くても0.2%位なので、運用利益の価値は大きいですね。

iDeCoは資産運用の入り口にぴったりです。投資についてもスマートに学び、賢く生活しましょう。